אני כותב שורות אלה אחרי דין ודברים עם מכרים על הסיבות בגינן אני לא מוכן לקנות כיום דירה. הסיבות לפיהן עניתי, הן סובייקטיביות למדי, שכן, הצרכים והמטרות שלי שונים משל הזולת.הצרכים שאני רוצה לממש עבור עצמי שונים לעתים מצרכיהם של אחרים וכך גם סיבולת הסיכון שלי שונה. הדיון – כמו אצל כל אחד מכם בביתו סביב השולחן. הדיון אגב היה על דירת מגורים, אך צורך ההתבוננות שלי היא בדיוק כמו על מקרקעין להשקעה. אני מגיע לשולחן עם אלטרנטיבות.

רכישת נכס מקרקעין כיום בישראל היא סיכון גבוה עבורי. לפחות בסביבת המחירים הקיימת, ובהינתן עסקה שגרתית ללא הפחתת מחיר משמעותית.

אנמק את דברי.

אני רואה בנדל"ן נכס ארוך טווח בעל רגישות גבוהה לשיעורי הריבית לטווח ארוך, רוצה לומר, אם נקביל אותו לשוק אגרות החוב, נכסי נדל"ן נושאים מח"מ אפקטיבי גבוה. המח"מ האפקטיבי (Effective Duration) הוא מדד שמעריך את הרגישות של מחירי אגרות חוב (או כל נכס עם אופציה להחזר מוקדם) לשינויים בשיעורי הריבית.

להבדיל ממח"מ פשוט (Macaulay Duration) שמניח כי תזרימי המזומנים הם קבועים, המח"מ האפקטיבי מתחשב באפשרות ששינויים בשיעורי הריבית עשויים לשנות את תזרימי המזומנים המתקבלים מהנכס.

למעשה, זה הוא המאפיין האחד והיחיד שמוזכר בהסכמה רחבה בהערכות ביצועים של מקרקעין כ- Asset Class.

מכאן, שנדל"ן חייב להרוויח Term Premium משמעותי. פרמיית הטווח, או Term Premium, היא פרמיה בגין ההפרש בין התשואה לפדיון על איגרת חוב ארוכה לאיגרת חוב קצרה. בעולם תקין, התשואה לפדיון על איגרת חוב לעשר שנים תהיה גבוהה יותר מאשר התשואה לפדיון על איגרת חוב לשנה אחת. הפרמיה הזאת מייצגת את הפיצוי הנדרש על ידי המשקיע על הסיכון שנוגע לזמן האחזקה. סיכון המורכב מסיכון אינפלציוני, סיכון ריבית, סיכון אשראי וסיכון של חוסר וודאות בנוגע לעתיד.

נכסים מניבים חשופים לסיכון האשראי של השוכרים, גם כשמדובר במקרקעין למגורים. שהרי במהותו, חוזה שכירות לתקופה ידועה עם זרם תשלומים יציב הוא כמו אג"ח קונצרני שהונפק על ידי השוכר ומגובה בנכסים מוחשיים. לכן, בעל הנכס חייב לדרוש פרמיית אשראי Credit Premium התואמת למה שהשוכר הממוצע שלו היה משלם בכדי להנפיק חוב כזה בבורסה, או בגיוס חוב כזה מהבנק. זו אגב הסיבה בגינה הריבית האפקטיבית על משכנתאות כיום היא כפי שהיא לעומת התשואה משכר דירה.

משקיע נדל"ן חייב גם להרוויח פרמיית סיכון אקוויטי משמעותית (יחסית לחוב קונצרני) מכיוון שהבעלים נושא במלוא תנודות ערך הנכסים וכן באי-ודאות לגבי גידול בדמי השכירות, חידוש/ביטול חוזי השכירות, ושינוי בשיעורי התפוסה של הנכס. הרכיב התנודתי ביותר של התשואה נובע, כמובן, משינויים בערכי הנכסים. ערכים אלו הם מחזוריים גם בישראל, מה שמרמז על הצורך בפרמיית סיכון אקוויטי משמעותית. שילוב של רכיבים דמויי אג"ח (Term Premium לצד פרמיית אשראי) יחד עם רכיב דמוי מניה מרמז על פרמיית סיכון כלשהי בין אלו של אג"ח קונצרניות למניות.

המצב בשוק הנדל"ן בישראל

בהתחלות הבניה, החלה בנייתן של 62.7 אלף דירות, ירידה של 1.5% בהשוואה לתקופה המקבילה. כ-92% מהדירות שהחלה בנייתן הן דירות תוספתיות למשק.

בגמר הבניה, הסתיימה בנייתן של 58 אלף דירות, עליה של 7.3% לעומת התקופה המקבילה.

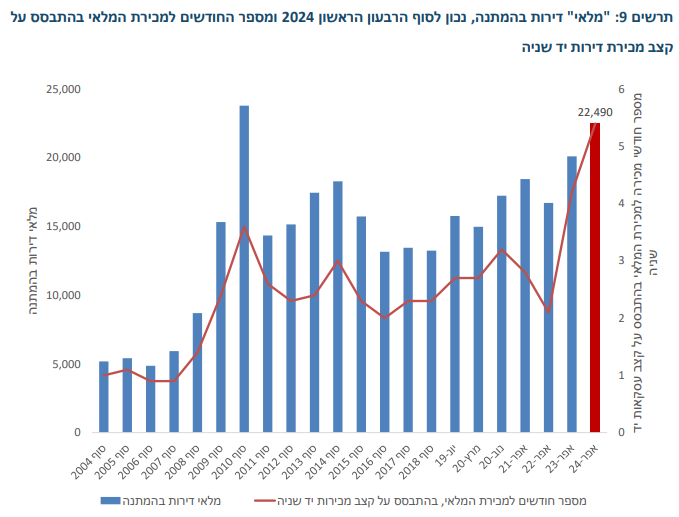

בישראל כיום יש מעל 20 אלף דירות בהמתנה הנושאות מעל 5 חודשי מכירה. הנתון הגבוה ביותר מאז 2010. נתון זה נכון לסקירה הרבעונית לרבעון הראשון של השנה שנכתבה על ידי אגף הנדל"ן בכלכלן הראשי באוצר.

"מלאי" דירות יד שניה של משפרי דיור שר כשו דירה חלופית טרם שמכרו את דירתם "הישנה", והצהירו לרשות המסים

בעת הרכישה כי בכוונתם למכור את דירתם הקודמת בפרק הזמן הקבוע בחוק

כלומר, אנחנו מבינים כי מזווית זו, אין בעיית היצע בישראל של ימינו. עוד נכתב בסקירת הכלכלן הראשי ששיעור הדירות אשר נמכר בהפסד הון ריאלי, עולה. במיוחד בבאר שבע וסביבתה. מנגד, גם בצד ההיצע, נתון זה מלווה בנתון אחר שנאסף מהקבלנים שמראה כ-20% מאתרי הבניה אינם פועלים בשל היעדר כניסת פועלים פלס' לעבודה בארץ מה שיכול לפגוע בהיצע בהמשך. עם זאת, אני מבקש להדגיש את העובדה ש-80% מאתרי הבניה כן פועלים. אני מעריך שבאיזשהו שלב עשויה להתעורר בעיית היצע, אך לדעתי מוקדם מדי להצהיר עליה.

התבוננות מן הצד הכלכלי:

המקרה הפרטי שלי הוא שדגמתי שוק במרכז הארץ. חיפשתי דירת שלושה חדרים, אשר יכולה לשמש אותי גם למגורים אם ארצה בכך. לצורך הדוגמה הכמותית, דירת יד שניה בת 3 חדרים בראשון לציון מזרח בבניין בן 5, נמצאת על המדף במחיר של 2.3 מליון ₪ (אחרי ירידה מ2.45 מ"ש). דירה זו מושכרת במקרה הטוב ב-6,000 ש"ח לחודש (בפועל היא מושכרת ב- 5,500 ₪). במקביל, כשדוגמים תשואה על אג"ח תאגידית בדירוג BBB נסחרת סביב 5.7% עד 6.8% תשואה לפדיון ברוטו. גם אם לא נדרוש מנכס הנדל"ן פרמייה נוספת על היעדר נזילות, המספרים לחלוטין לא עושים שכל.

מדוע לפיכך שוק הנדל"ן יעבור שינוי:

בהשוואה לתשואה על אג"ח תאגידית, התשואה השנתית הגולמית מדירה המושכרת ב-6,000 ש"ח לחודש היא כ-3.13% בלבד (72,000 ש"ח שנתי / 2,300,000 ש"ח). כלומר, תשואת הנדל"ן נמוכה משמעותית מהתשואה שניתן לקבל בשוק האג"ח, בעוד שהסיכונים הכרוכים בהשקעה בנדל"ן גבוהים יותר.

משקיעים, המבקשים להגדיל את התשואה על השקעותיהם, יפנו יותר להשקעות באג"ח תאגידיות או השקעות אחרות עם תשואה גבוהה יותר. אציין שגם אג"ח ממשלתית הנושאת סיכון נמוך יותר נסחרת כיום בתשואה לפדיון שנושקת ל-5%.

כמו כן, כאשר שיעורי הריבית עולים, עלויות המימון לרכישת נדל"ן מתייקרות, מה שמקטין את הביקוש לנכסים וגורם לירידת מחירים. בנוסף, הצמיחה בהיצע הדירות הלא מכורות עשויה לגרום להורדת מחירים על ידי הקבלנים המנסים לשחרר מלאי. אנחנו כבר רואים בדגימה על הדוחות הכספיים של הקבלנים כי רובם, נמצאים בתזרים מזומנים שוטף שלילי.

לכן, לאור השוואת התשואות, הסיכונים הכרוכים בהשקעה בנדל"ן והמצב הנוכחי של היצע וביקוש בשוק, אני מאמין שהשוק יעבור שינוי. בין אם דרך ירידה במחירי המכירה, ובין אם דרך עליה במחירי השכירות. אם נחזור למקרה הפרטי מראשון לציון. מוכר הדירה שמושכרת ב-6000 ש"ח, יצטרך להתכנס למחיר המצדיק את פרמיית הסיכון, או לחילופין, שוכרי הדירה יצטרכו לשלם הרבה יותר כדי להצדיק את הסיכון. לחובבי המחקר, המרווח בין התשואה משכירות Cap Rate לתשואה על אג"ח ממשלתי ל-10 שנים היא במתאם חיובי חזק למרווח קונצרני מתואם OAS על אג"ח ל3-5 שנים בדירוג B.

מתוך מחקר Peyton Martha S. 2009. “ Capital Markets Impact on Commercial Real Estate Cap Rates: A Practitioner’s View.” Special Real Estate Issue Journal of Portfolio Management 38– 49

שחר חן, מנהל השקעות בקבוצת פלקון קפיטל ומנחה הפודקאסט הכלכלי "ממעוף הציפור".